Mar 2024

Mar 2024

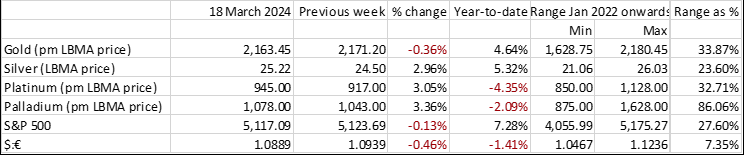

Tygodniowe podsumowanie StoneX Bullion - 18 marca 2024

By By Rhona O'Connell, Head of Market Analysis

Złoto przeszło niezbędną korektę i wyeliminowało stan wykupienia.

Jednocześnie srebro kontynuowało swój wzrost.

Od 29 lutego wartość złota wzrosła o 6,2%, natomiast srebra o 12,2%. No i teraz sytuacja zaczyna przypominać prawdziwy obraz rynku!

Intensywne zakupy złota i srebra na giełdzie COMEX w tygodniu kończącym się 12 marca; znaczące zamykanie krótkich pozycji na rynku srebra.

Posiadanie bezpośrednich długich pozycji na złoto i srebro stanowi znaczne obciążenie dla rynku.

Średnioterminowe napięcia geopolityczne działają jak wiatr w żagle, jednak nie można wykluczyć możliwości krótkoterminowego cofnięcia się.

Złoto weszło w fazę bardzo potrzebnej korekty cenowej, podczas gdy srebro wykazało wzmożoną dynamikę wzrostu w ostatnim tygodniu. W rezultacie, cena złota spadła z 2180$ do 2150$, a srebro wzrosło z 24,46$ do 25,50$, zanim nastąpiła niewielka korekta.

Do kluczowych czynników wpływających na sytuację należą:

- Coraz silniejsze przekonanie, że Rezerwa Federalna (Fed) nie tylko nie obniży stóp procentowych w nadchodzącym tygodniu, ale również może zdecydować się tylko na dwie obniżki stóp w ciągu tego roku, zamiast powszechnie oczekiwanych trzech.

- Takie oczekiwania zostały wzmocnione przez wzrost wskaźnika inflacji (PCE Deflator) miesiąc do miesiąca w styczniu o 0,3%, po wzroście o 0,1% w grudniu oraz braku zmian w październiku i listopadzie.

- Indeks Cen Producenta, który został opublikowany w połowie zeszłego tygodnia, wzrósł w lutym o 0,6% w skali miesiąca, kontynuując trend wzrostowy obserwowany w ostatnich miesiącach, co dodatkowo wskazuje na konieczność ostrożnej polityki ze strony Fed.

Miesięczne zmiany w Amerykańskim Indeksie Cen Producenta (US PPI) w dziesięcioletniej perspektywie

Źródło: Bloomberg, StoneX

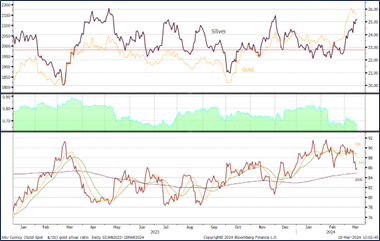

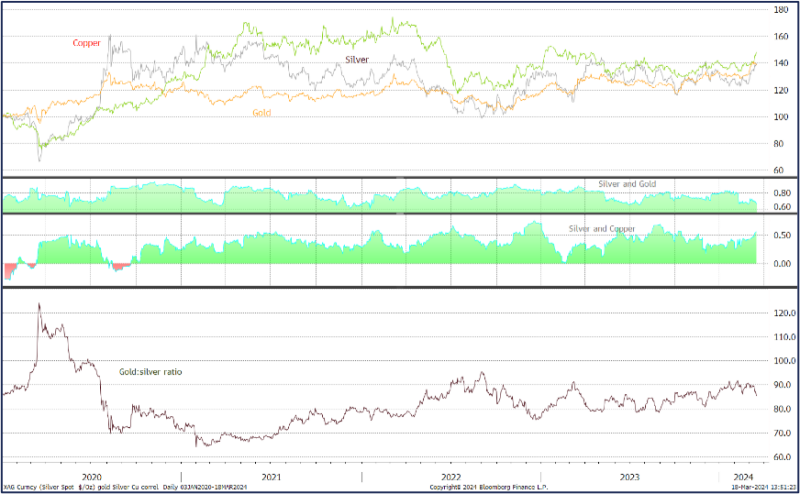

- Istnieje duża szansa, że w zeszłym tygodniu obserwowaliśmy handel gold-silver ratio, szczególnie kiedy spadł on poniżej średniej ruchomej z ostatnich 10 dni. Następnie, dziesięciodniowa średnia przecięła się z dwudziestodniową, przechodząc poniżej niej.

Gold-silver ratio; korelacja srebra ze złotem i miedzią.

Źródło: Bloomberg, StoneX

Wzrost rentowności dwuletnich obligacji USA przy jednoczesnym osłabieniu oczekiwań na obniżki stóp procentowych nieco ostudził początkowy wzrost cen złota w zeszłym tygodniu. Jednak nie można zapominać, że cena złota była znacznie zawyżona, przekraczając 2180$ (z maksymalnym dziennym poziomem 2195$), podczas gdy uczestnicy rynku wyczekiwali również na opublikowanie Indeksu Cen Producenta (PPI) i we wtorek na Indeks Cen Konsumenckich (CPI). Wskaźnik CPI wzrósł do 0,4% w skali miesiąca z 0,3% w styczniu, kontynuując stopniowy trend wzrostowy, a zmiana rok do roku osiągnęła poziom 3,2%, wzrastając z 3,1%, co przyczyniło się do spadku ceny złota. Publikacja liczby PPI następnego dnia jeszcze bardziej przyspieszyła ten spadek, pomimo potencjalnie wspierających danych dotyczących sprzedaży detalicznej, które okazały się niższe od oczekiwań.

Tymczasem srebro wykazało swoją niezależną dynamikę wzrostową, napędzaną głównie przez aktywność inwestorów oraz transakcje bazujące na bieżących trendach, zanim zanotowało spadek tuż poniżej poziomu 25,50$. W momencie pisania tego tekstu, w poniedziałek 18 marca, cena srebra stabilizowała się na poziomie 25,00$.

Większa część ostatniej aktywności na rynkach złota i srebra wynikała z działań społeczności inwestycyjnej. Regionalny popyt detaliczny na złoto zmalał wobec rosnących cen, a fundusze ETP kontynuowały redukcję posiadanych ilości metalu. Mimo to, pojawiło się pewne sporadyczne zainteresowanie, podczas gdy popyt na fizyczne monety i sztabki znacząco osłabł.

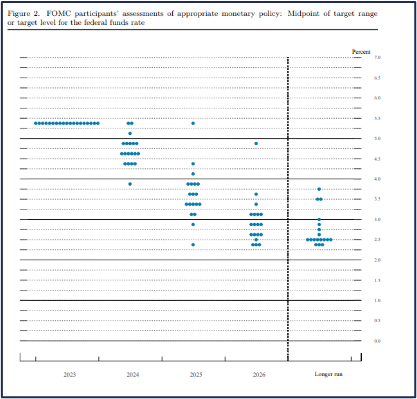

Spodziewamy się, że złoto utrzyma swoją silną pozycję na tle trwających napięć geopolitycznych oraz oczekiwanej zmiany cyklu stóp procentowych przez FED. Najważniejszym wydarzeniem tego tygodnia będzie wynik środowego posiedzenia Komitetu Federalnego Rynku Otwartego, w tym Specjalne Prognozy Ekonomiczne Komitetu oraz tzw. „dot plot”, przedstawiający oczekiwania każdego członka Komitetu co do mediany docelowej stopy funduszy federalnych na koniec tego roku, przyszłego roku i w dalszej przyszłości. Jest prawdopodobne, że będzie on łagodniejszy niż w grudniu, lecz może nie być aż tak optymistyczny, jak oczekują rynki.

Grudniowy wykres kropkowy Fed

Źródło: Federal Reserve Board

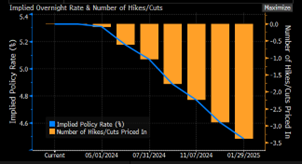

Prognoza stawek swap dla funduszy federalnych

Source: Bloomberg

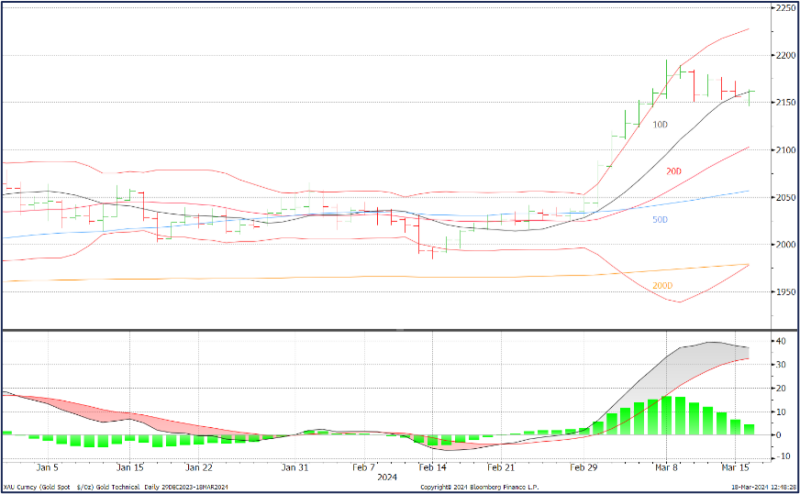

Złoto od początku roku

Źródło: Bloomberg, StoneX

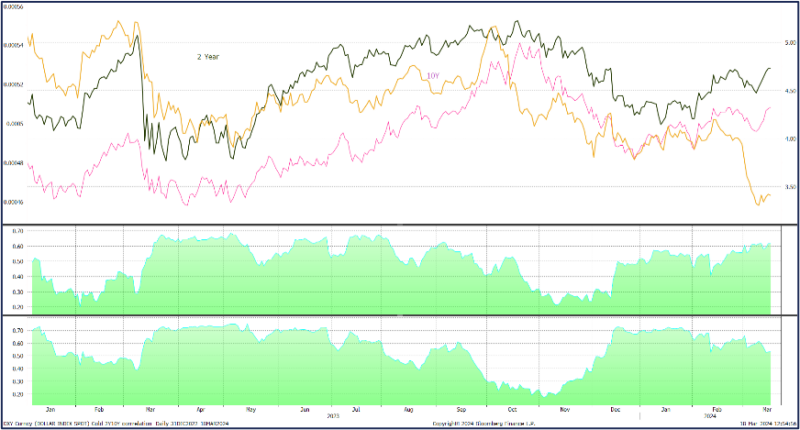

Złoto (w ujęciu odwrotnym) oraz rentowności obligacji dwuletnich i dziesięcioletnich, od stycznia 2023 do dnia dzisiejszego

Źródło: Bloomberg, StoneX

Złoto, srebro, miedź oraz korelacja srebra z każdym z tych metali

Źródło: Bloomberg, StoneX

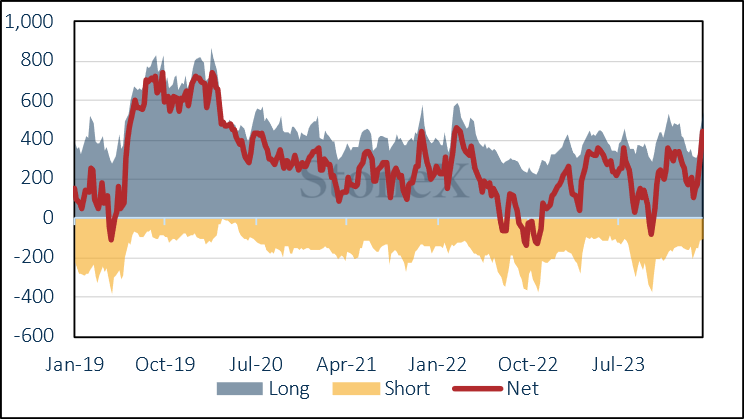

W tygodniu kończącym się 12 marca zaobserwowano znaczącą zmianę w zobowiązaniach traderów, gdzie doszło do ogromnego zwrotu w długich pozycjach netto. Bezpośrednie długie pozycje zwiększyły się o dodatkowe 20% (90 ton), podczas gdy pozycje krótkie wzrosły o 8 ton (7%), co spowodowało wzrost długich pozycji netto do 439 ton w porównaniu z 12-miesięczną średnią wynoszącą 233 tony. Fakt, że bezpośrednie długie pozycje osiągnęły poziom 541 ton, będąc najwyższym od 8 marca 2023 roku, i przekraczając 12-miesięczną średnią wynoszącą 398 ton, oznacza, że rynek złota może być narażony na krótkoterminowe realizacje zysków, czego już zresztą doświadczyliśmy.

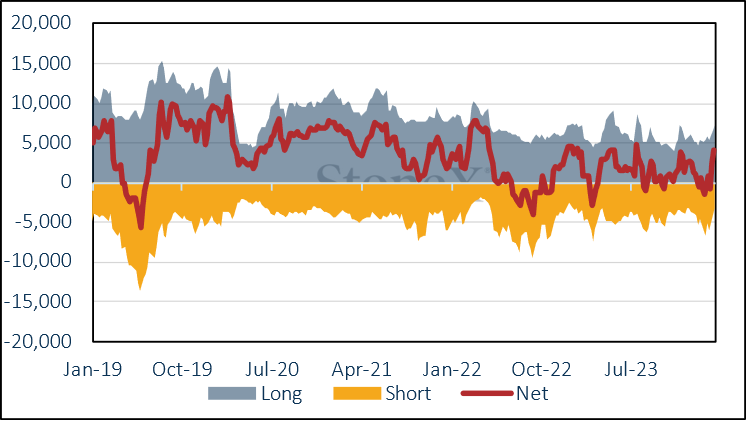

Srebro, z kolei, zanotowało wzrost długich pozycji o 12 ton (do 798 ton), a krótkie pozycje zanotowały znaczący spadek o 967 ton (23%) do 3171 ton, co skutkowało wzrostem długich pozycji netto do 4146 ton w stosunku do 12-miesięcznej średniej 4506 ton. Nadmierna długa pozycja, osiągając 7318 ton, najwyższą od końca listopada, w porównaniu ze średnią 12-miesięczną wynoszącą 5950 ton, może stanowić potencjalne zagrożenie dla dalszego wzrostu.

Jeśli chodzi o produkty notowane na giełdzie, najnowsze dane World Gold Council (do 15 marca) wskazują na spadek o 127 ton od początku roku, do 3118 ton. Największy spadek odnotowano w Ameryce Północnej, gdzie wyniósł 65 ton lub 4%, a Europejskie produkty straciły 3,3% lub 46,1 ton. Azja zanotowała niewielkie zyski, o 3,4% lub 4,5 ton.

Srebrne ETP także odczuły presję. Pomimo pewnego rozproszonego zainteresowania zakupem – okazjonalnie w znacznej ilości, jak 607 ton 11 marca, gdy cena srebra zbliżała się do 24,50$ – pierwsza połowa marca przyniosła wzrost netto o 216 ton. Spadek od początku roku zmniejszył się zatem do zaledwie 45 ton, do 21 725 ton (przy globalnej produkcji kopalnianej wynoszącej około 26 500 ton).

W krótkiej perspektywie czasu można spodziewać się prawdopodobnej korekty cen w dół dla obu metali. Z kolei w dłuższym okresie oba metale wykazują dalszy potencjał wzrostowy.

Analiza techniczna srebra wskazuje, że średnie kroczące stają się coraz bardziej wspierające.

Źródło: Bloomberg, StoneX

Pozycjonowanie złota na COMEX, Zarządzający Kapitałem (tony)

Źródło: CFTC, StoneX

Pozycjonowanie srebra przez Zarządzających Kapitałem na COMEX (tony)

Źródło: CFTC, StoneX

Źródło: Bloomberg, StoneX